📣 Le calendrier de la campagne déclarative pour les revenus 2022 est connu… Top départ le jeudi 13 avril 2023 !

Par un communiqué de presse du 14 mars 2023, l’Administration fiscale a communiqué les dates limites de dépôt des déclarations de revenus :

| Déclarations papier – date limite

(NB : pour les usagers en incapacité de déclarer en ligne y compris les non-résidents) |

Lundi 22 mai 2023 à 23h59 | |

| Déclarations en ligne – dates limites

(NB : la date limite est fixée en fonction de la domiciliation du contribuable au 1er janvier 2023) |

Départements n°01 à 19

et non-résidents |

Jeudi 25 mai 2023 à 23h59 |

| Départements n°20 à 54 | Jeudi 1er juin 2023 à 23h59 | |

| Départements n°55 à 974/976 | Jeudi 8 juin 2023 à 23h59 | |

🚩Points d’attention :

- des optimisations sont encore possibles : flat tax 🆚 barème progressif pour les dividendes et plus-values ; majoration quotient familial 🆚 déduction pension alimentaire ; don IR 🆚 don IFI pour la réduction d’impôt ; etc.

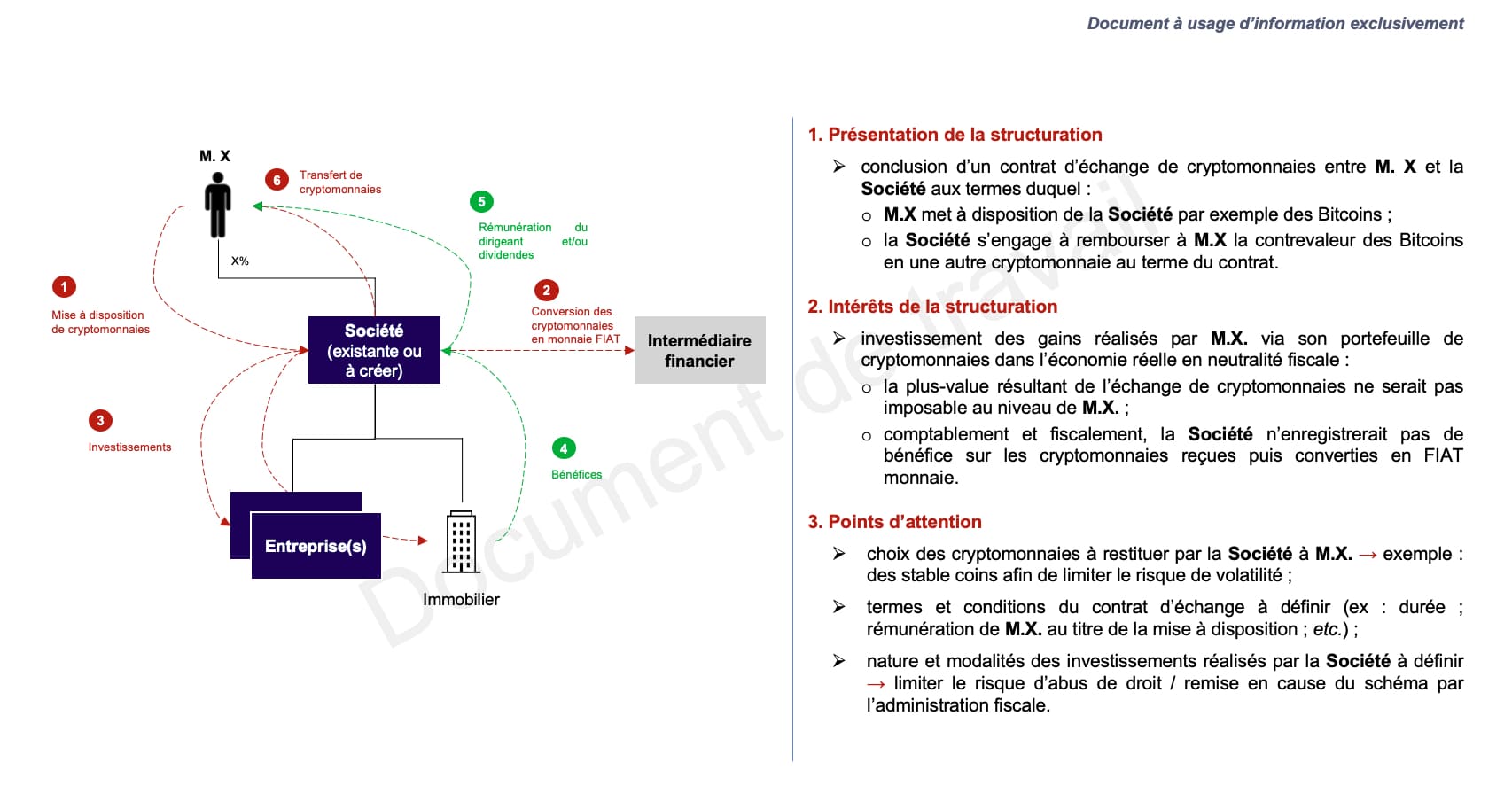

- certaines opérations notamment sur des actions ou des crypto-monnaies peuvent nécessiter :

(i) de solliciter des justificatifs auprès de vos intermédiaires financiers, et

(ii) de calculer certains montants à déclarer, en application de règles fiscales spécifiques.

➡️ mieux vaut donc s’y prendre tôt et, en cas de complexité, être bien accompagné